Analyse financière de Telekom Austria – Juin 2025

· Par TheSolidPick Magazine

Un opérateur régional, un potentiel européen

Quand j'ai lancé TheSolidPick, je voulais mettre en avant des entreprises européennes que les investisseurs ignorent souvent, non pas parce qu'elles sont inintéressantes, mais parce qu'elles sont discrètes. Telekom Austria AG (TKA.VI) coche exactement cette case.

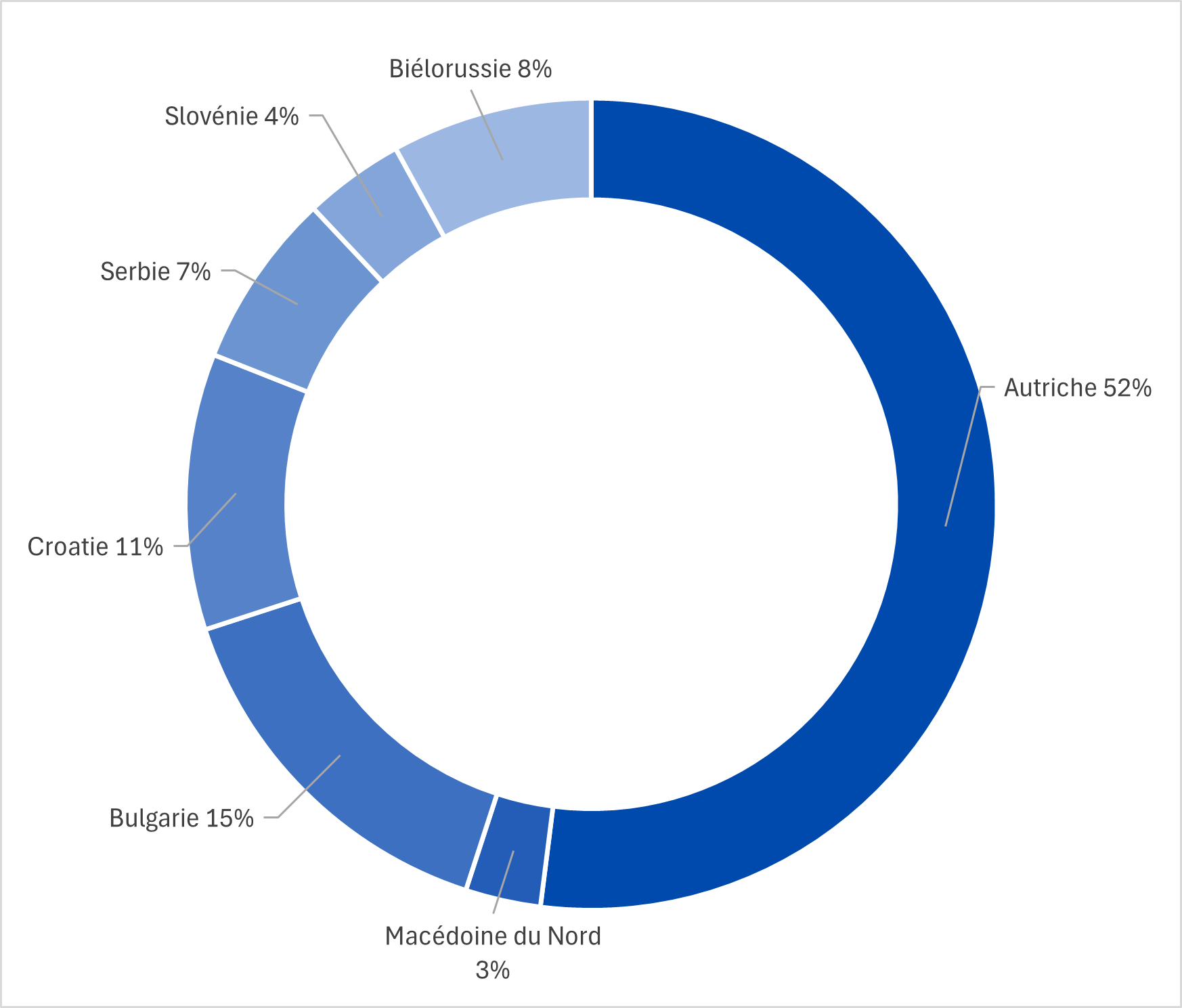

Cotée à Vienne, avec une capitalisation modeste à l'échelle du secteur (environ 6,2 milliards d'euros à date), l'entreprise est pourtant l'un des piliers de l'infrastructure télécom en Europe centrale et orientale. Son envergure est bien plus large qu'on ne l'imagine au premier abord : Telekom Austria est présente dans sept pays, couvrant un marché combiné de plus de 40 millions d'habitants, avec des parts de marché significatives dans chacun d'eux.

Disclaimer

Ce document ne constitue pas un conseil en investissement. TheSolidPick Magazine ne détient aucune action de Telekom Austria AG au moment de la publication. Faites vos propres recherches avant toute décision.

Un réseau étendu dans une région en mutation

Telekom Austria, via sa marque opérationnelle A1 Group, est active en Autriche (son marché domestique, représentant ~55 % du chiffre d'affaires), ainsi qu'en Bulgarie, Croatie, Slovénie, Serbie, Macédoine du Nord, et Biélorussie.

Sa stratégie ? Convergence fixe-mobile, montée en puissance de la 5G, investissements dans la fibre optique et diversification vers les services cloud, IoT et cybersécurité. En 2024, le groupe affichait plus de 27 millions d'abonnés mobiles, avec une croissance de +7,4 % sur l'année. En parallèle, les revenus du haut débit fixe ont continué de croître, soutenus par une demande structurelle.

Cette dynamique est particulièrement intéressante dans les marchés émergents d'Europe du Sud-Est, où la pénétration du haut débit reste inférieure à celle de l'Ouest européen. Telekom Austria se positionne donc sur un terrain fertile, avec des barrières à l'entrée fortes (capex élevé, régulation locale, logistique complexe), qui limitent l'arrivée de nouveaux acteurs.

Un ADN d'opérateur intégré, aux ambitions pragmatiques

L'un des atouts structurels de TKA réside dans sa capacité à opérer localement, tout en maintenant une logique industrielle de groupe. Chaque pays a sa filiale (ex : A1 Bulgaria, A1 Croatia…), mais le groupe conserve une approche centralisée sur les investissements technologiques et les services à valeur ajoutée.

Telekom Austria ne court pas après les effets d'annonce. Elle préfère livrer un EBITDA en hausse de +5,1 % en 2024, franchissant la barre symbolique des 2 milliards d'euros, tout en proposant un dividende en croissance régulière (0,40 € par action en 2024). Ce type de profil stable, rentable, peu médiatisé, est précisément celui que je recherche dans cette newsletter.

Un actionnariat structurant et une gouvernance stable

(Source: Rapport Annuel 2024)

Depuis 2014, Telekom Austria est majoritairement détenue par América Móvil (56,9 %), le groupe télécoms contrôlé par le milliardaire mexicain Carlos Slim. L'État autrichien reste actionnaire à hauteur de 28,4 %, via ÖBAG. Ce mix donne un équilibre intéressant : stabilité stratégique d'un côté, ancrage local de l'autre.

L'équipe dirigeante, menée par Alejandro Plater (CEO), affiche une gouvernance expérimentée, sans scandales récents ou dérives notables. Le score de gouvernance ISS est correct (6/10), malgré une faiblesse sur les droits actionnarials, typique des structures où l'actionnaire majoritaire domine.

(Source: ISS Governance)

Analyse du modèle économique

Téléphonie, data, services : un opérateur devenu plateforme

Ce qui m'a intéressé en creusant Telekom Austria, c'est la façon dont l'entreprise a évolué d'un modèle historique de téléphonie vers un écosystème intégré de services numériques. On est loin de l'image de l'opérateur national figé, gérant des lignes fixes. Ici, la transformation s'est faite en profondeur, mais sans tapage.

Trois piliers d'activité pour capter toute la chaîne de valeur

- Téléphonie mobile (voix + data) : cœur historique du business. Avec plus de 27 millions d'abonnés mobiles, l'activité génère des revenus récurrents, boostés par l'augmentation de la consommation data et les offres illimitées.

- Téléphonie fixe et internet haut débit : cette brique inclut l'accès ADSL, la fibre, la télévision IP (IPTV), et les services résidentiels (ex : domotique, VoIP). Dans certains pays, le taux de pénétration reste bas, ce qui ouvre des perspectives de croissance organique.

- Services numériques B2B : segment en forte croissance, notamment autour du cloud, de la cybersécurité, de l'IoT (industrie 4.0) et des solutions d'hébergement. Ces offres à plus forte marge permettent d'amortir les coûts fixes et d'augmenter l'ARPU (revenu moyen par utilisateur).

Une base installée massive et des effets d'échelle

Avec plus de 17 000 employés et une présence dans des zones urbaines et rurales souvent peu couvertes par des concurrents, Telekom Austria bénéficie d'un effet de réseau solide. Son infrastructure propriétaire, notamment en fibre et backbone IP, est un atout défensif majeur.

Le chiffre d'affaires du groupe repose sur une structure assez bien répartie entre trois moteurs. Le coût marginal de servir un nouvel abonné est relativement faible, ce qui renforce l'effet de levier opérationnel. C'est d'ailleurs ce qui permet d'atteindre une marge EBITDA de 30,8 % sur le mobile, et 29,3 % sur l'IPTV, selon les données internes 2024.

Une monétisation intelligente des actifs

Un point souvent négligé dans les analyses sur TKA concerne la gestion de ses infrastructures passives (tours, antennes, etc.). En 2023, l'entreprise a partiellement scindé ses actifs de tours en filialisant une partie de l'infrastructure passive, tout en gardant le contrôle opérationnel via des baux long terme.

Résultat ? Une libération de cash immédiate (désendettement partiel), sans perdre l'usage des équipements. C'est une tendance que d'autres opérateurs européens (ex : Cellnex, Orange, Vodafone) ont également suivie pour améliorer leur bilan.

Des ambitions calibrées mais constantes

TKA n'a pas l'ambition de conquérir l'Europe de l'Ouest, ni de lancer une banque ou une superapp. Son positionnement est clair : dominer ses marchés régionaux, améliorer ses marges, et accompagner la digitalisation locale. Cette approche peut paraître modeste, mais elle s'avère rentable et surtout pérenne.

Une logique de convergence technologique

Depuis 2021, le groupe a clairement accéléré sa stratégie de convergence fixe + mobile. L'idée est simple : offrir aux clients un bouquet de services groupés (internet, mobile, télé, services cloud) à un tarif unifié. Cela a trois avantages directs :

- Réduction du churn (taux de résiliation client)

- Hausse de l'ARPU

- Meilleure rentabilité opérationnelle par client

(Source: Rapport Annuel 2024)

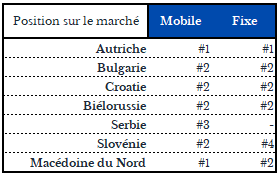

Analyse financière & boursière

Une valorisation injustement délaissée

Je commence toujours par un regard simple mais révélateur : le ratio Price-to-Book (P/B). À lui seul, il donne une première idée de la perception du marché par rapport à la valeur comptable de l'entreprise.

P/B de Telekom Austria : 1,21×

P/B moyen du secteur télécom européen : 2,25×

Avec un cours de 9,35 € (à la date d'analyse), j'obtiens :

Price Cible =

Soit un potentiel de revalorisation de +85,8% par rapport au cours actuel.

À ce stade, TKA passe mon premier filtre haut la main : le marché sous-évalue clairement les actifs de l'entreprise.

Et pourtant, malgré cette décote persistante, le cours de l'action a connu une progression constante au cours des cinq dernières années :

- En juin 2020, l'action valait 5,21 €

- En juin 2025, elle atteint 9,35 €

- Soit une hausse de +79,5 % sur cinq ans, traduisant une création de valeur régulière pour les actionnaires, renforcée par les dividendes distribués sur la période.

Flux de trésorerie

Les flux de trésorerie d'exploitation (OCF) sont positifs et croissants :

- 2021: 1,58 Md€

- 2024: 1,81 Md€

- TTM*: 1,88 Md€

Le free cash flow (FCF) atteint 1,02 Md€ en TTM*, en forte progression malgré les capex élevés liés à la fibre et à la 5G.

Distribution

- Payout ratio : 37,89 %

- Dette / fonds propres : 51,5 %

Ces deux indicateurs passent largement mon seuil : TKA conserve assez de ressources pour se développer sans compromettre son rendement actionnarial.

*TTM : Données sur 12 mois glissants

Le filtrage fondamental

Rentabilité durable

Sur les cinq dernières années, le chiffre d'affaires passe de 4,66 Md€ (2021) à 5,36 Md€ (TTM*), soit un CAGR de +3,5 %, modeste mais constant. Mieux encore, le bénéfice net est en hausse continue, avec un CAGR de +11,3 % sur la même période.

Analyse opérationnelle

Liquidité

Le Current Ratio de l'entreprise est légèrement au-dessus de 1 (1.06), conforme à une entreprise de services à forte récurrence de revenus.

Structure financière

- Dette nette : 382 M€

- Dette totale : 2,64 Md€

- Fonds propres : 4,99 Md€

- Ratio dettes / fonds propres : 0,51

La structure de capital est saine, très loin des ratios à effet de levier extrême qu'on retrouve chez certains concurrents (ex : Vodafone, Altice).

Rentabilité

- Marge nette : 11,82 %

- ROA : 6,06 %

- ROE : 12,88 %

Des niveaux très satisfaisants. La marge nette est supérieure à la moyenne sectorielle (7,4 %). Le ROE, au-dessus de 12 %, montre une capacité à transformer le capital en profit réel.

Efficacité

- Revenu par employé (TKA) : 314,88 k€

- Moyenne de l'industrie* : 508 k€

Telekom Austria se situe en dessous de la moyenne sectorielle, mais reste proche de groupes comme Orange (317,7 k€) ou Proximus (474,4 k€). Cette performance reflète surtout une présence géographique en Europe de l'Est, où l'internalisation des services est plus courante.

La productivité pourrait néanmoins s'améliorer à long terme grâce à la digitalisation et l'automatisation des processus.

*L'indicateur sectoriel est basé sur la moyenne des sociétés suivantes : TELIA1.HE, TKA.VI, SINCH.ST, PROX.BR, KPN.AS, TELIA.ST, TEL2-B.ST, DTE.DE, ELISA.HE, ORA.PA.

Défis et opportunités

Un modèle robuste, mais pas sans vents contraires

Même les sociétés solides comme Telekom Austria ne sont pas à l'abri des défis structurels et conjoncturels. Je considère ces éléments comme essentiels pour évaluer la résilience réelle d'un modèle d'affaires.

Entre régulation, coûts et risques géopolitiques

Sur son marché domestique, le plus mature, TKA fait face à une concurrence intense, dans un contexte de saturation du mobile (taux de pénétration supérieur à 146 %). Cela se traduit par des guerres tarifaires et une pression constante sur les marges.

En 2024, l'Autriche n'a enregistré qu'un +0,8 % de croissance des revenus de services, tandis que l'EBITDA local a reculé de -3,3 %. C'est une réalité à surveiller, car plus de la moitié du chiffre d'affaires provient encore d'Autriche.

Risques géopolitiques à l'Est

La présence en Biélorussie (A1 Belarus) est à double tranchant. C'est un marché à fort volume (près de 5 millions de clients), mais :

- Sanctions européennes contre le régime local compliquent le rapatriement des dividendes.

- Le rouble biélorusse a chuté de -7 % en 2024.

- Le risque de gel d'actifs ou d'interruption opérationnelle, bien que limité, n'est pas nul.

Inflation & coûts salariaux en hausse

L'entreprise a vu ses coûts de personnel augmenter, notamment en Autriche et en Bulgarie, sous l'effet de l'inflation et de la renégociation des conventions collectives. Cela pèse sur les marges, en particulier dans les activités où la croissance du chiffre d'affaires reste modérée.

Opportunités de moyen terme

- Croissance organique dans les Balkans : des pays comme la Serbie ou la Macédoine du Nord ont encore un faible taux d'équipement en fibre ou en haut débit fixe.

- Déploiement de la 5G : déjà bien entamé en Autriche, le groupe capitalise sur son infrastructure existante pour élargir ses offres B2B.

- Services numériques B2B : la cybersécurité, le cloud et l'IoT restent en croissance forte dans tous les marchés.

- Revalorisation progressive : la progression lente mais constante du titre montre que le marché commence à intégrer cette résilience, même si le potentiel reste sous-exploité.

Mot de la fin

Patience, conviction et potentiel sous-estimé

J'ai lancé TheSolidPick pour aller chercher des entreprises comme Telekom Austria : solides mais ignorées, rentables mais dévalorisées, discrètes mais bien positionnées.

Dans un marché volatil, où la mode change plus vite que les fondamentaux ne bougent, TKA offre un profil rare : peu de risques structurels, des cash-flows récurrents, un dividende soutenable, et un potentiel de revalorisation clair.

Elle ne séduira pas les amateurs de sensations fortes, mais pour un investisseur patient, elle offre un socle stable, un rendement attrayant, et une valorisation encore trop négligée par les marchés.

Ce n'est pas une fusée. Mais c'est une fondation.

Et dans un portefeuille, ça compte.